Mich interessieren

Suche momentan nicht verfügbar, bitte versuchen Sie es später noch einmal.

Nehmen Sie bitte mit uns Kontakt auf.

Zum Kontaktformular

-

-

-

-

-

-

Immobilien

-

-

-

Private Vorsorge

-

Gesundheit

-

-

-

-

Schaden & Leistung

-

Services

-

Informationen

-

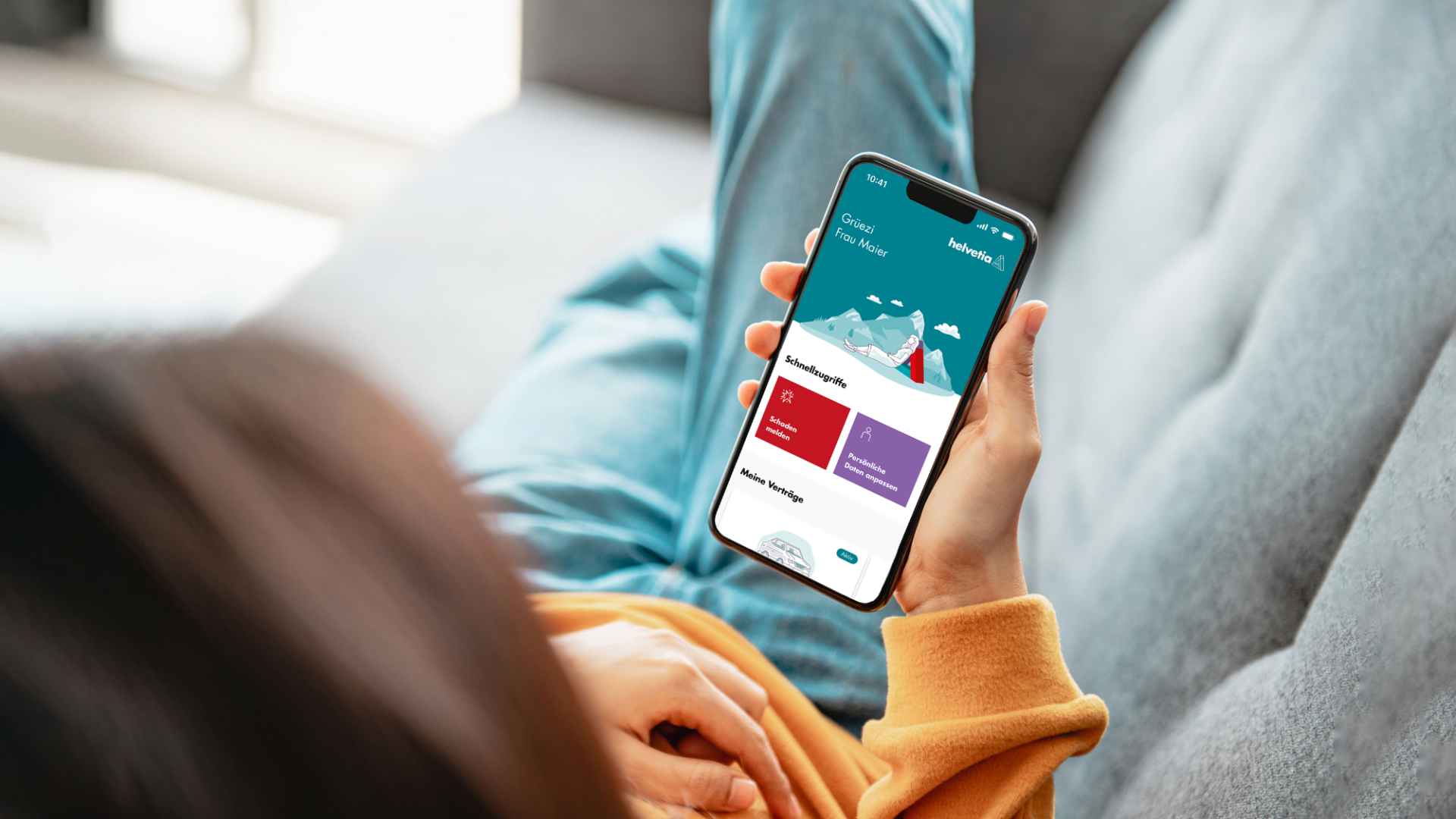

myHelvetia

-

Unsere Artikel

Suche momentan nicht verfügbar, bitte versuchen Sie es später noch einmal.

Vorsorge für alle Lebenssituationen

Verschaffen Sie sich einen Überblick über Ihre Vorsorgesituation und erhalten Sie spannende Tipps rund ums Thema Vorsorge.