Je suis intéressé par

La recherche n'est pas disponible pour le moment. Veuillez réessayer ultérieurement.

N’hésitez pas à nous contacter.

Au formulaire de contact

-

-

-

-

-

-

Prévoyance privéeCheck PrévoyanceQuelle est l’ampleur de vos lacunes de prévoyance?Lancer une analyse de prévoyance

-

Check PrévoyanceQuelle est l’ampleur de vos lacunes de prévoyance?Lancer une analyse de prévoyance

Check PrévoyanceQuelle est l’ampleur de vos lacunes de prévoyance?Lancer une analyse de prévoyance

-

-

-

Prendre contact

-

Sinistres & prestations

-

Service

-

Information

-

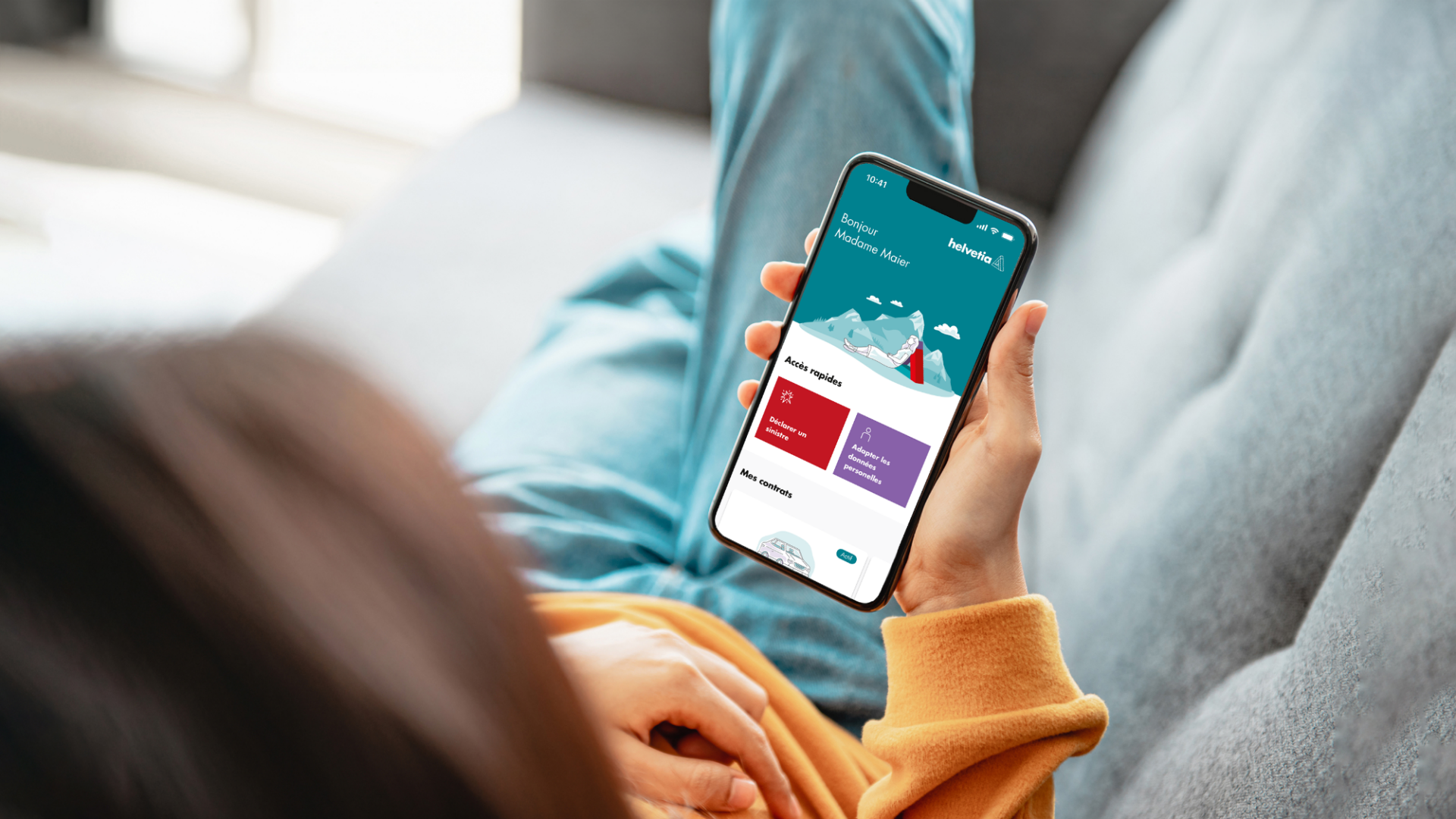

myHelvetia

-

Votre guide de la prévoyance

Des informations et des conseils intéressants sur le thème de la prévoyance vieillesse.

Unsere Artikel

La recherche n'est pas disponible pour le moment. Veuillez réessayer ultérieurement.

Prévoyance pour toutes les situations de vie

Faites-vous une idée de votre situation en matière de prévoyance et recevez des conseils judicieux sur le thème de la prévoyance.