Mi interessano

La funzione «Cerca» non è al momento disponibile, la preghiamo di riprovare più tardi.

La invitiamo a contattarci.

Al formulario di contatto

-

-

-

-

-

-

Immobiliare

-

-

-

Previdenza privataAnalisi della situazione previdenzialeA quanto ammontano le sue lacune previdenziali?Avviare l’analisi previdenziale

-

SaluteAnalisi della situazione previdenzialeA quanto ammontano le sue lacune previdenziali?Avviare l’analisi previdenziale

Analisi della situazione previdenzialeA quanto ammontano le sue lacune previdenziali?Avviare l’analisi previdenziale

-

-

-

Prendere contatto

-

Sinistri & prestazioni

-

Servizi

-

Informazioni

-

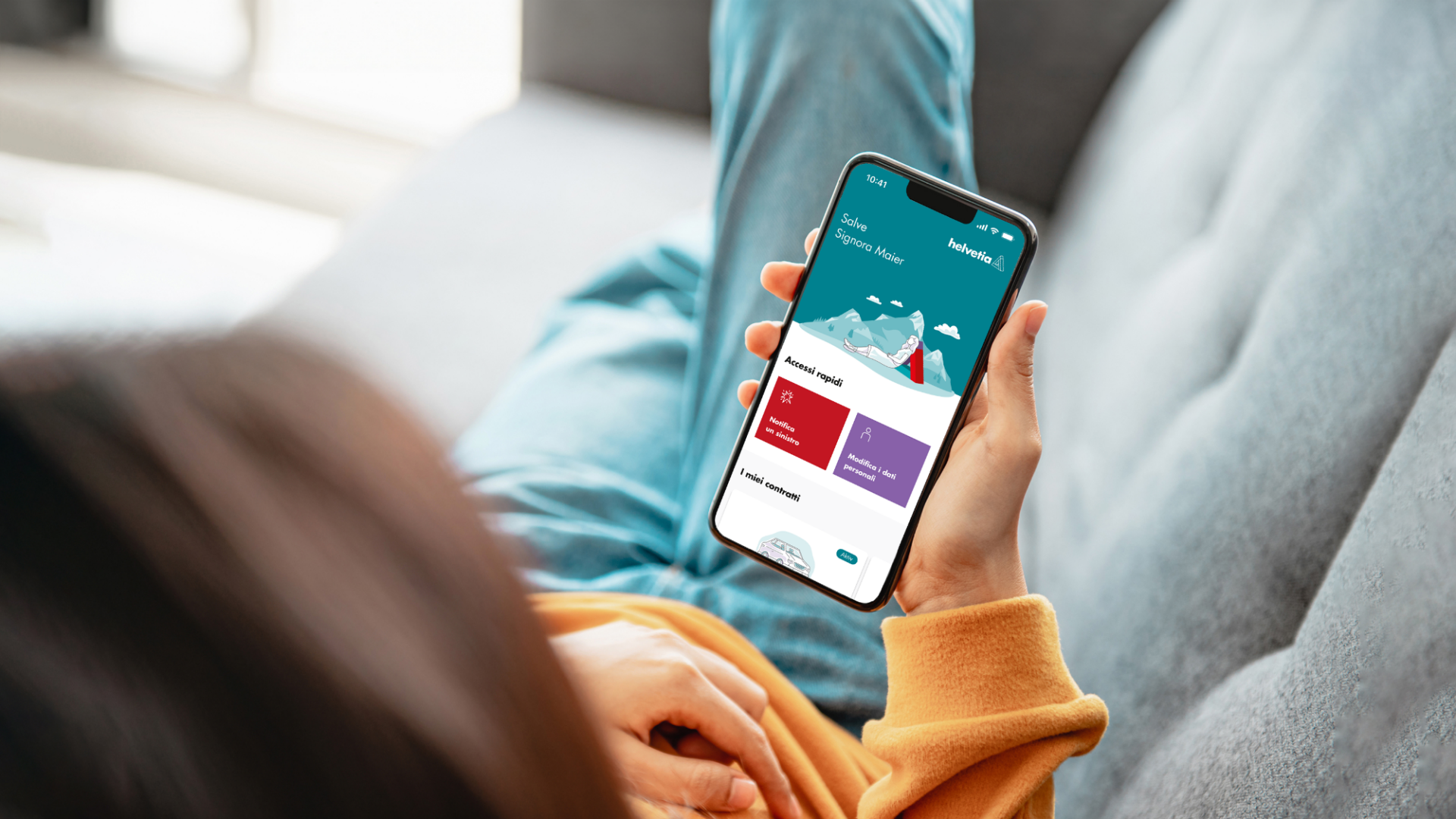

myHelvetia

-

La vostra guida alla previdenza

Tra la guida alla previdenza troverete informazioni e consigli interessanti dedicati alle soluzioni previdenziali.

Unsere Artikel

La funzione «Cerca» non è al momento disponibile, la preghiamo di riprovare più tardi.

Una soluzione previdenziale per tutte le situazioni

Fatevi un’idea generale più concreta sulla vostra situazione previdenziale e interessanti consigli in ambito previdenziale.